作者介绍:周莎,华西证券农林牧渔首席分析师,欢迎交流!

事件概述:

2020年8月19日,公司发布公告称,截至公告日,公司控股子公司—-河南黄泛区地神种业与四川绵竹剑南春酒厂签署了1万吨的“泛麦8号”小麦购销合同;同时,公司控股子公司—-山西潞玉种业与江苏洋河酒厂于2020年4月达成了种植面积为1000亩的高粱定向种植合作协议。

分析判断:

1、酒粮业务占比虽小,但盈利能力显著提升

2019年,公司小麦种子销售量8.96万吨,销售额2.95亿元,销售单价为3292.41元/吨,小麦种子毛利率14.83%,假设本次地神种业与剑南春酒厂签署的1万吨“泛麦8号”小麦购销合同单价和毛利率保持不变,则对应销售额3292.41万元,实现毛利额为488.26万元,占公司种子业务毛利额的3.59%,占营业总收入的0.64%,占公司毛利总额的1.71%。但公告中提到的营收和利润占比分别为1%和3%,这意味着销售单价和毛利率均有显著提升。据我们测算,实际的销售单价为5135.73元/吨,毛利率为16.71%(实际毛利率可能高于测算值),由此可见,公司的酒粮业务相比于传统的种子业务盈利能力明显提升。

高粱方面,按照高粱亩产1000斤测算,公司控股子公司—-山西潞玉与江苏洋河酒厂的定向种植协议涉及的高粱采购量约为500吨左右,按照当前国内高粱平均市场价2330元/吨测算,此定向协议预计产生收入116.5万元,占公司2019年营业总收入的比重为0.02%。

2、产业链配套齐全,酒粮业务高成长可期

小麦、高粱等粮食作物是白酒酿制的重要原料。传统酒企一般从中间商处购买酒粮作为酿酒的主要原料,但基于粮食品质、食品安全、来源稳定性及可追溯性等方面的考虑,未来龙头酒企向上游龙头种企集中采购小麦、高粱等酒粮是大势所趋。公司布局酒粮业务多年,具备品种优势、先发优势、土地资源优势、产业链配套优势等诸多核心竞争力,能够确保优质酒粮的持续稳定供应;结合公司在农化业务、金融服务、农业保险、仓储运输等全产业链配套的业务布局,公司有望借助酒粮业务实现订单农业的快速放量。

投资建议:

小麦和高粱是酒企生产的主要原料,公司是国内小麦种子绝对龙头,也是国内唯一涉及高粱种子业务的种企,公司已布局酒粮业务多年,与国内诸多酒企已达成实质性合作。我们认为,龙头酒企向上游龙头种企集中采购小麦、高粱等原材料是大势所趋,公司有望将其扩展为新的利润增长点且业绩弹性巨大。我们维持此次盈利预测不变,预计2020-2022年,公司EPS分别为0.05/0.09/0.13元,当前股价对应的PE分别为129/73/49X,维持“买入”评级。

风险提示

自然灾害风险,疫情扩散风险,种子销售不及预期风险。

1、酒粮业务占比虽小,但盈利能力显著提升

2020年8月19日,公司发布公告称,截至公告日,公司控股子公司—-河南黄泛区地神种业有限公司与四川绵竹剑南春酒厂有限公司签署了1万吨的“泛麦8号”小麦购销合同;同时,公司控股子公司—-山西潞玉种业股份有限公司与江苏洋河酒厂股份有限公司于2020年4月达成了种植面积为1000亩的高粱定向采购协议。

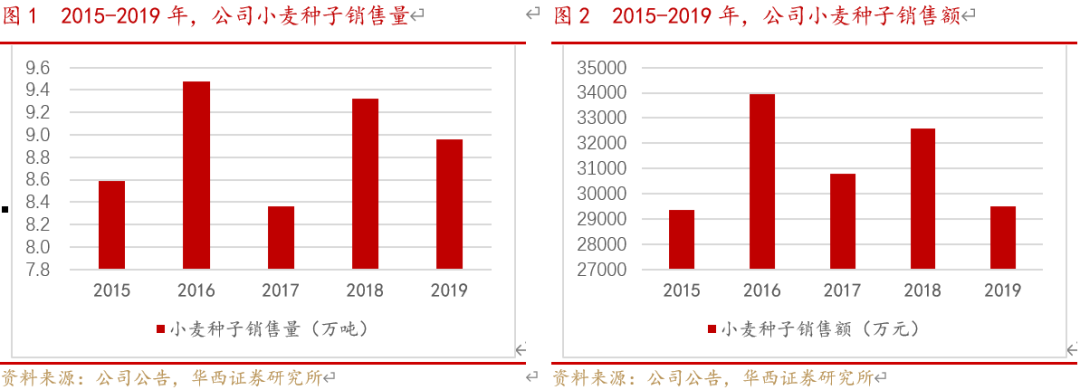

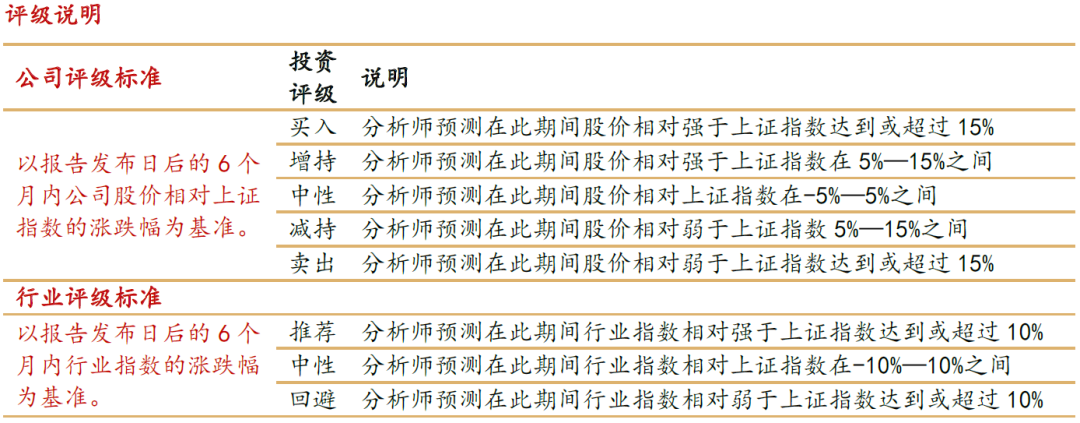

经过测算,公司酒粮业务占比尚小。小麦方面,2015-2019年,公司小麦种子销售量在9万吨左右,销售额在3亿元左右。以2019年为例,公司小麦种子销售量8.96万吨,销售额2.95亿元,据此测算,公司小麦种子销售单价为3292.41元/吨。公司控股子公司地神种业与四川剑南春酒厂签署了1万吨的“泛麦8号”小麦购销合同,预计销售额3292.41万元。同时,公司2019年小麦种子毛利率为14.83%,则公司此购销合同毛利额为488.26万元,占公司种子业务毛利额的3.59%,占公司毛利总额的1.71%。但公告中提到的营收和利润占比分别为1%和3%,这意味着销售单价和毛利率均有显著提升。据我们测算,实际销售单价为5135.73元/吨,毛利率为16.71%(实际毛利率可能高于测算值),由此可见,公司的酒粮业务相比于传统的种子业务盈利能力明显提升。

高粱方面,按照高粱亩产1000斤测算,公司控股子公司—-山西潞玉与江苏洋河酒厂定向采购协议中采购高粱的量为500吨左右,按照当前高粱平均市场价2330元/吨测算,此定向协议预计产生收入116.5万元,占公司2019年营收总收入的比重为0.02%。

2、产业链配套齐全,酒粮业务高成长可期

小麦、高粱等粮食作物是白酒酿制的重要原料。传统酒企一般从中间商处购买酒粮作为酿酒的主要原料,但基于粮食品质、食品安全、来源稳定性及可追溯性等方面的考虑,未来,龙头酒企向上游龙头种企集中采购小麦、高粱等酒粮是大势所趋。公司布局酒粮业务多年,品种优势、先发优势、土地资源优势、产业链配套优势等诸多核心竞争力,能够确保优质酒粮的持续稳定供应;结合公司在农化业务、金融服务、农业保险、仓储运输等全产业链配套的业务布局,公司有望借助酒粮业务实现订单农业的快速放量。具体来看,公司的竞争优势体现在以下四方面:

首先,品质优势明显。粮食品质是影响白酒口感的关键因素,酒企对粮食品质的要求十分严格,以茅台为例,其对原料的要求极其严苛,制曲用的小麦必须是有机小麦。公司的小麦种子品质卓越,2017年,地神种业申报绿色基地认证,2019年申报有机转换认证,目前均已成功获批。绿色食品证书和有机转换认证含金量极高,目前A股市场中除公司外,仅北大荒曾获绿色食品证书和有机转换认证。北大荒与联想佳沃的合资公司佳北控股致力于打造全产业链大米和土豆等高端品牌农产品,通过种植有机大米和有机大豆,使得每亩土地的毛利润分别提高28倍和25倍。同样的,农发种业有望借助绿色食品和有机转换双认证来为其酒粮的高品质背书,享受品牌溢价带来的高护城河。

其次,龙头先发优势明显。1)公司是国内A股小麦种子龙头,也是唯一涉及高粱种子业务的种企,“泛麦5号”、“泛麦8号”得到了一众酒企的好评,率先在国内酒粮市场树立起了良好口碑。2)公司控股子公司地神种业作为河南省企业技术中心,河南省博士后研发基地,周口市小麦育种工程技术研究中心,国家小麦良种重大科研联合攻关成员单位,与西北农大、河南农大、漯河农科院等科研院所达成了产学研合作。并建立河南地神酿酒专用小麦研究院,建立了专用酿酒原料仓库,设立了中转仓库,具备加工原料的设备能力,具有专业的运输能力,建立酿酒专用小麦运作团队,与下游酒企的合作模式已经基本成熟。

再次,土地资源优势明显。土地资源是下游酒企选择原料供应商的重要考量因素。一方面,中农发集团是公司实际控制人,拥有丰富的土地资源,旗下山丹军马场面积329.54万亩,其中草原184.96万亩、耕地40.3万亩、林地80万亩、其他面积24.26万亩,是亚洲乃至全球最大的军马繁育基地,也是我军最大的粮油肉生产基地;牡丹江军马场面积24万亩,其中耕地面积9万亩。中农发集团控股的三家农业类上市公司中,涉及到种植业的只有农发种业,未来不排除将山丹军马场等土地资产注入公司的可能性。另一方面,公司控股子公司河南地神种业拥有稳定的标准化种子繁育基地,面积为12万亩。此外,黄泛区农场作为河南地神的第二大股东,拥有土地面积98万亩,其中耕地面积10.2万亩,是河南省最大的农作物良种繁育、推广基地,果蔬生产、加工、贮藏基地。公司大股东及合作方土地资源丰富,大量优质耕地足以确保作为酒粮的优质小麦和高粱的批量化、标准化、持续性生产和供应。

最后,产业链配套优势明显。1)公司除了种子业务之外,还包括化肥和农药业务,控股的华垦公司是国内拥有化肥进口经营权的四家公司之一,新型特种肥进口数量持续增加。农药业务主要由公司控股的河南农化为主导,主要从事酰胺类除草剂原料药、中间体以及喹草酸原料药的研发、生产和销售,是国内最大的酰胺类除草剂原料药及中间体的生产企业之一。公司的种子、化肥、农药业务相互协同,保证了种植过程全程可控,为粮食安全提供了切实的保障。2)公司实际控制人中农发集团旗下设立了华农财险,经营范围为财产保险业务,包括财产损失保险、责任保险、农业保险、信用保险等,公司可以帮助下游农户对接母公司资源,利用华农财险的农业保险业务来对冲种植过程中的巨大风险,以此促进订单农业项目的顺利落地,并有利于提升公司种子、化肥、农药业务的收入增长和客户粘性。

3、盈利预测与投资建议

小麦和高粱是酒企生产的主要原料,公司是国内小麦种子绝对龙头,也是国内唯一涉及高粱种子业务的种企,公司已布局酒粮业务多年,与国内诸多酒企已达成实质性合作。我们认为,龙头酒企向上游龙头种企集中采购小麦、高粱等原材料是大势所趋,公司有望将其扩展为新的利润增长点且业绩弹性巨大。我们维持此次盈利预测不变,预计2020-2022年,公司EPS分别为0.05/0.09/0.13元,当前股价对应的PE分别为129/73/49X,维持“买入”评级。

4、风险提示

自然灾害风险。农产品种植有其特殊性,与自然气候密切相关,如遭遇大的自然灾害,农产品损失惨重,可能会影响农民参与种植的积极性,进而影响公司种子产品的销售。

疫情扩散风险。新冠肺炎疫情正处于全球快速扩散期,如疫情长时间得不到较好的控制,有可能影响全球农产品供给市场,从而对我国农产品市场产生冲击。

种子销售不及预期风险。种子业务是公司重要的利润来源,种子销售不及预期可能会对公司利润造成一定影响。

注:文中报告选自华西证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《【华西农业】农发种业(600313):酒粮占比虽小,未来高成长可期》

分析师:周莎

执业编号:S1120519110005

报告发布日期:2020年8月20日

往期文章推荐:

8月19日:布局酒粮成效渐现,种中“茅台”蓄势待发

6月14日:禾丰牧业:生猪养殖贡献利润弹性,饲料发力养殖后周期

6月7日:禾丰牧业2019年年报点评:业绩符合预期,生猪养殖有望贡献公司利润弹性

3月29日:新冠疫情&病虫害来袭,种植业迎来向上拐点

3月6日:生猪养殖:量价齐升,主升浪来临

2月9日:辉隆股份:受益反倾销&新冠肺炎,量价齐升黄金发展期

1月9日:金河生物:集约化提升金霉素用量,养殖后周期高弹性标的

1月8日:金河生物:天时地利人和,金霉素龙头

12月30日:种植业的“非洲猪瘟”:草地贪夜蛾

本篇文章来源于微信公众号: 巴菲莎

皆妙笔

皆妙笔