如果你被收割得足够多,就会看透所有商业骗局的核心根本不是“钱”,而是“贪”。男女那点事撕开体面后无非是“性”,资金盘那点事揭开面具后无非是“骗”。

大多数人不是看不穿,而是心甘情愿戴着眼罩往火坑里跳——都以为自己能踩着别人的尸体捞一票就走。

当一些野鸡平台的余烬尚未散尽,这家CoinUp交易所的崩盘再度撕开加密市场华丽表象下的溃烂伤口。

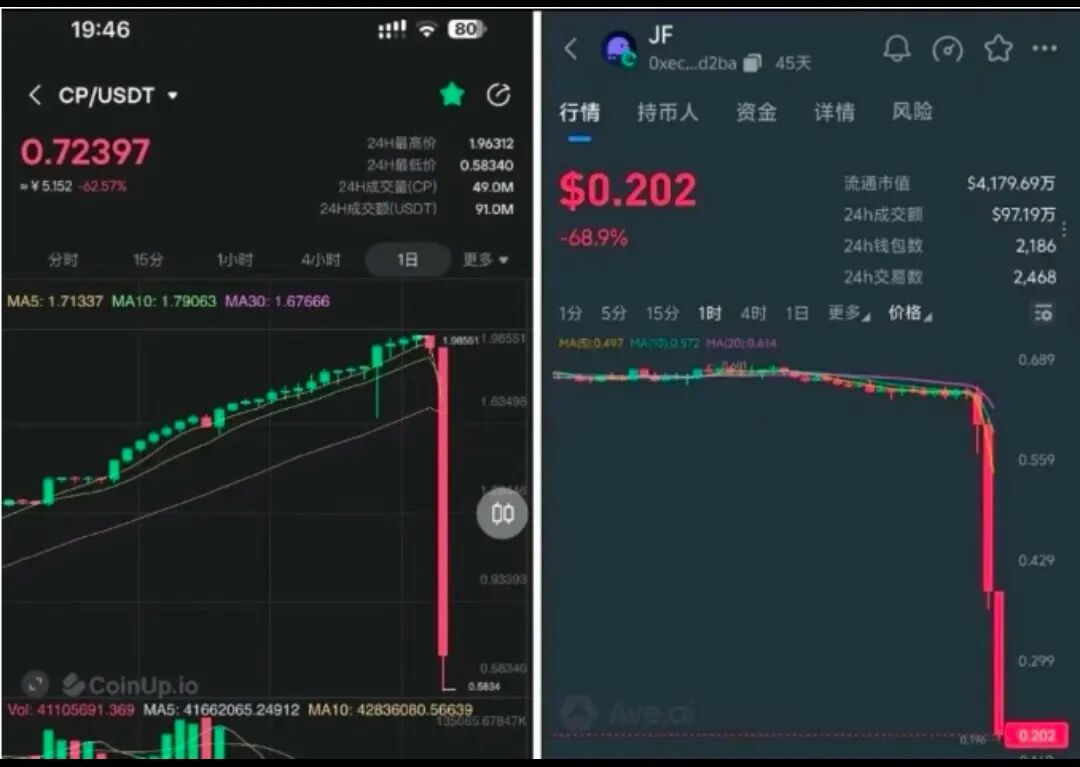

平台币CP单日暴跌73%,提现通道关闭,APP陷入瘫痪——这场曾被部分媒体鼓吹为“传统金融与加密世界融合里程碑”的资本游戏,终以最赤裸的方式显形:一场精心策划的收割局。

而更值得追问的是,为何同类剧本反复上演,却始终不乏“接盘者”?

一、合规假面与信任崩塌:CoinUp的资本空壳真相

CoinUp一度以“港股首个加密储备”自诩,试图以金融创新之名包装其苍白内核。然而,香港证监会(SFC)的官方名单中,无论是已发牌机构或申请人名录,均未见其踪影。与币安、OKX等持牌平台相比,CoinUp始终游走于监管的灰色地带。

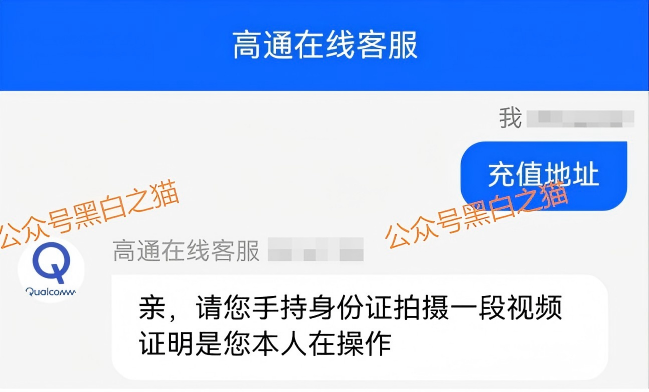

Trustpilot上2.2分的低分评级与大量用户控诉,进一步揭穿其谎言:提现受阻、账户被无故冻结、甚至被强索“解冻费”。这类操作并非技术失误,而是资金盘进入收网阶段的典型特征——以规则为枷锁,锁死用户资产。

二、水母协议与UP协议:经济模型背后的囚笼机制

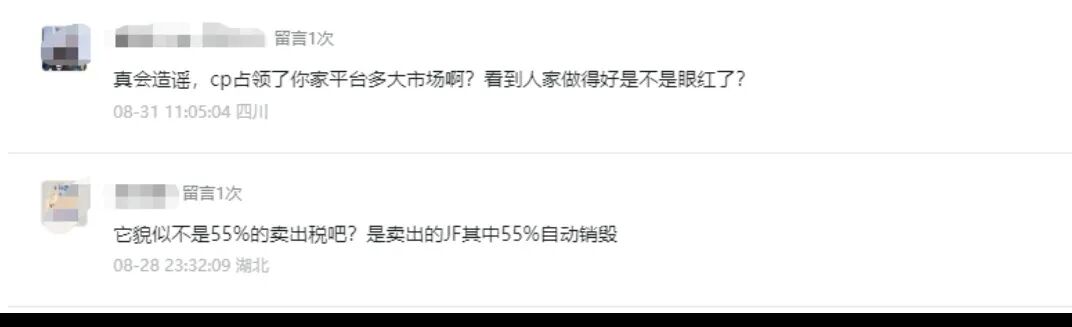

CoinUp力推的“水母协议”,以“算力金融生态”为幌子,实则构建了一套高壁垒的资产囚笼。用户投入资金的50%被强制划入“保险池”,美其名曰风险对冲,实则为流动性枷锁;而卖出代币时高达55%的税费,则以“通缩模型”之名行限制退出之实。

更值得警惕的是其传销式推广机制:直推奖励10%,团队长分润20%。这种依赖拉人头维持的资金流动模式,注定无法摆脱“后来者填前人收益”的庞氏宿命。随后推出的UP协议,不过是对同一套收割逻辑的换皮复制。

三、仿盘共性解析:某币与CoinUp的崩盘镜像

CoinUp与早前崩盘的某交易所,在模式上呈现高度一致性:

· 节点质押陷阱:以静态收益为饵,诱导用户购买节点,却设置提现门槛(如收益需低于本金50%);

· 锁本放息策略:一半资金可提取,另一半强制转入“风险矿池”,实质是延缓资金流出速度;

· 传销式扩张:通过团队分级激励无限扩容,直至新增资金无法覆盖兑付压力。

当平台开始将崩盘归因于“股市联动”“黑客攻击”等外部因素时,往往是收割前的最后信号。

四、UXLINK案例延伸:黑客叙事下的收割逻辑

类似套路在单个项目中也屡见不鲜。例如UXLINK遭遇“黑客攻击”,一夜暴跌80%,项目方称400万USDT等资产被转移。然而,链上操作痕迹与资金流向的模糊性,让“黑客论”充满疑点。这类“技术性崩盘”往往成为项目方金蝉脱壳的标准化剧本。

五、黑暗森林法则:无序市场的生存警示

当自媒体鼓吹“银行不安全,需转向去中心化自由”时,投资者更需警惕其背后的叙事陷阱。在缺乏监管的加密荒野,规则由资本方书写,而散户常成为献祭的“温青蛙”。虚拟货币交易目前不受法律保护,一旦资金盘崩盘,维权之路几乎注定艰难。

结语

资金盘的终局从未偏离过“崩盘”这一唯一剧本的宿命。CoinUp的倒塌,不过是市场自我净化中的又一例证。

当幕布落下,狂欢散场,普通投资者永远是最后的买单者。唯有识破华丽包装下的陷阱,方能避免成为镰刀下的韭菜。

如果你被一个项目骗了,还幻想靠下一个项目“回血”,那你根本不是投机,是自杀。

沉没成本不是成本,是坟前的纸钱。赌场最不怕的就是“想翻本的人”,因为他们会一次又一次回来,直到被榨干最后一滴血。

记住,在这些游戏里,你可以赢他千次万次,但他只需要赢你一次——那就是关网跑路的那一次。

投资有风险,入市需谨慎。

PS:本文内容仅供参考,不构成任何投资建议。金融市场风险高,请谨慎投资。

皆妙笔

皆妙笔